Nel corso del 2022 sono state previste alcune agevolazioni, sotto forma di crediti d’imposta, in relazione all’incremento dei costi energetici. Le stesse sono poi state riproposte per il primo semestre 2023. Di seguito vengono analizzate le novità riguardanti l’estensione al I e II trimestre 2023 delle agevolazioni riconosciute per l’aumento dei prezzi dell’energia elettrica e del gas naturale.

Sommario

Credito d’imposta I trimestre 2023

Credito d’imposta II trimestre 2023

Riepilogo crediti d’imposta I e II trimestre 2023

Utilizzo in F24 dei crediti d’imposta energia e gas

Scadenza utilizzo credito I e II trimestre 2023

Cedibilità del credito d’imposta gas ed energia

Comunicazione conteggio credito fornitore

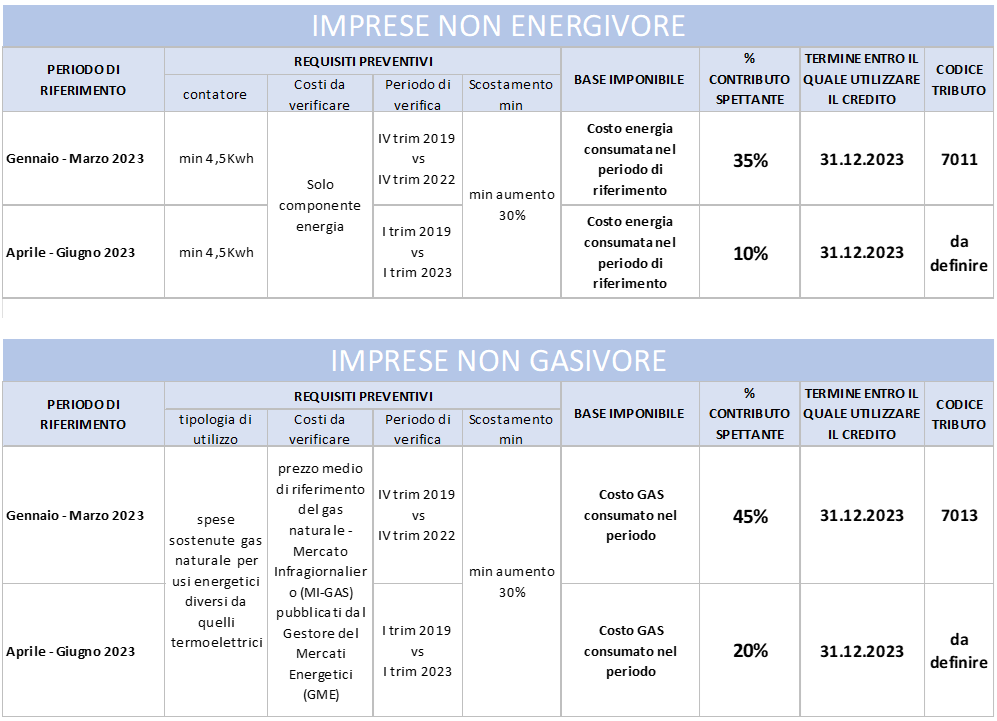

Scheda di sintesi crediti energetici imprese “non energivore” e “non gasivore”

Credito d’imposta I trimestre 2023

Nell’ambito della Legge n. 197/2022 (Finanziaria 2023), al fine di ridurre gli effetti degli aumenti dei prezzi del settore energetico, è stata riproposta, per il I trimestre 2023, l’agevolazione, sotto forma di credito d’imposta, a favore delle imprese energivore/ non energivore e gasivore/ non gasivore.

Imprese “non energivore”

Alle imprese dotate di contatori con potenza disponibile pari o superiore a 4,5kW, diverse da quelle a forte consumo di energia elettrica, è riconosciuto un credito d’imposta pari al 35% anche per le spese sostenute per la componente energetica acquistata ed effettivamente utilizzata nel I trimestre 2023.

Il beneficio spetta a condizione che il prezzo della componente energia elettrica, calcolato sulla base della media del IV trimestre 2022, al netto di imposte e sussidi, abbia subito un incremento del costo per kWh superiore al 30% rispetto al IV trimestre 2019.

Imprese “energivore”

Alle imprese energivore è riconosciuto un credito d’imposta pari al 45% anche per le spese sostenute per la componente energetica acquistata ed effettivamente utilizzata nel I trimestre 2023.

Il beneficio spetta a condizione che i costi per kWh della componente energia elettrica, calcolati sulla base della media del IV trimestre 2022, al netto di imposte e sussidi, abbiano subito un incremento del costo per kWh superiore al 30% rispetto al IV trimestre 2019.

Imprese “non gasivore”

Alle imprese “non gasivore” è riconosciuto un credito d’imposta pari al 45% anche per le spese sostenute per l’acquisto di gas naturale consumato nel I trimestre 2023 per usi energetici diversi dagli usi termoelettrici.

NB. Per “uso termoelettrico” si intende l’utilizzo di gas naturale per produrre energia elettrica. Si ritiene pertanto che la spesa per il consumo di gas naturale legata ad usi diversi da quelli termoelettrici (esempio per il riscaldamento, per il funzionamento di macchinari, ecc) possa beneficiare del credito d’imposta previsto per le imprese “non gasivore”.

Il beneficio spetta a condizione che il prezzo di riferimento del gas naturale, calcolato come media del IV trimestre 2022 dei prezzi di riferimento del Mercato Infragiornaliero (MI-GAS) pubblicati dal Gestore del Mercati Energetici (GME), abbia subito un incremento superiore al 30% del corrispondente prezzo medio del IV trimestre 2019.

Imprese “gasivore”

Alle imprese gasivore è riconosciuto un credito d’imposta pari al 45% anche per le spese sostenute per l’acquisto del gas naturale consumato nel I trimestre 2023 per usi energetici diversi dagli usi termoelettrici.

NB. Per “uso termoelettrico” si intende l’utilizzo di gas naturale per produrre energia elettrica. Si ritiene pertanto che la spesa per il consumo di gas naturale legata ad usi diversi da quelli termoelettrici (esempio per il riscaldamento, per il funzionamento di macchinari, ecc) possa beneficiare del credito d’imposta previsto per le imprese “gasivore”.

Il beneficio spetta a condizione che il prezzo di riferimento del gas naturale, calcolato come media del IV trimestre 2022 dei prezzi di riferimento del Mercato Infragiornaliero (MI-GAS) pubblicati dal GME, abbia subito un incremento superiore al 30% del corrispondente prezzo medio del IV trimestre 2019.

Credito d’imposta II trimestre 2023

Nell’ambito del “Decreto Bollette” sono state ulteriormente estese al II trimestre 2023 le agevolazioni, già riconosciute per il 2022 e per il I trimestre 2023, a favore delle imprese energivore/ non energivore e gasivore/ non gasivore connesse alle spese sostenute per l’acquisto di energia elettrica e gas naturale, a fronte dell’incremento del relativo costo.

Imprese “non energivore”

Alle imprese dotate di contatori con potenza disponibile pari o superiore a 4,5kW, diverse da quelle a forte consumo di energia elettrica, è riconosciuto un credito d’imposta pari al 10% anche per le spese sostenute per la componente energetica acquistata ed effettivamente utilizzata nel II trimestre 2023.

Il beneficio spetta a condizione che il prezzo della componente energia elettrica, calcolato sulla base della media del I trimestre 2023 al netto di imposte e sussidi, abbia subito un incremento del costo per kWh superiore al 30% rispetto al I trimestre 2019.

Imprese “energivore”

Alle imprese energivore è riconosciuto un credito d’imposta pari al 20% anche per le spese sostenute per la componente energetica acquistata ed effettivamente utilizzata nel II trimestre 2023.

Il beneficio spetta a condizione che i costi per kWh della componente energia elettrica, calcolati sulla base della media del I trimestre 2023, al netto di imposte e sussidi, abbiano subito un incremento del costo per kWh superiore al 30% rispetto al I trimestre 2019.

Imprese “non gasivore”

Alle imprese “non gasivore” è riconosciuto un credito d’imposta pari al 20% anche per le spese sostenute per l’acquisto di gas naturale consumato nel II trimestre 2023 per usi energetici diversi dagli usi termoelettrici.

NB. Per “uso termoelettrico” si intende l’utilizzo di gas naturale per produrre energia elettrica. Si ritiene pertanto che la spesa per il consumo di gas naturale legata ad usi diversi da quelli termoelettrici (esempio per il riscaldamento, per il funzionamento di macchinari, ecc) possa beneficiare del credito d’imposta previsto per le imprese “non gasivore”.

Il beneficio spetta a condizione che il prezzo di riferimento del gas naturale, calcolato come media del I trimestre 2023 dei prezzi di riferimento del Mercato Infragiornaliero (MI-GAS) pubblicati dal Gestore del Mercati Energetici (GME), abbia subito un incremento superiore al 30% del corrispondente prezzo medio del I trimestre 2019.

Imprese “gasivore”

Alle imprese gasivore è riconosciuto un credito d’imposta pari al 20% anche per le spese sostenute per l’acquisto del gas naturale consumato nel II trimestre 2023 per usi energetici diversi dagli usi termoelettrici.

NB. Per “uso termoelettrico” si intende l’utilizzo di gas naturale per produrre energia elettrica. Si ritiene pertanto che la spesa per il consumo di gas naturale legata ad usi diversi da quelli termoelettrici (esempio per il riscaldamento, per il funzionamento di macchinari, ecc) possa beneficiare del credito d’imposta previsto per le imprese “gasivore”.

Il beneficio spetta a condizione che il prezzo di riferimento del gas naturale, calcolato come media del I trimestre 2023 dei prezzi di riferimento del Mercato Infragiornaliero (MI-GAS) pubblicati dal GME, abbia subito un incremento superiore al 30% del corrispondente prezzo medio del I trimestre 2019.

Riepilogo crediti d’imposta I e II trimestre 2023

Di seguito viene riepilogata la misura del credito d’imposta spettante per il consumo di energia e gas effettuato nel 2023.

| Tipologia impresa | I trimestre 2023 | II trimestre 2023 |

| Non energivora | 35% | 10% |

| Energivora | 45% | 20% |

| Non gasivora | 45% | 20% |

| Gasivora | 45% | 20% |

NB. Per maggiori dettagli relativi al calcolo dei crediti energia e gas si rimanda, rispettivamente, alle circolari di Studio n. 23/2022 e 24/2022.

Utilizzo in F24 dei crediti d’imposta energia e gas

I crediti d’imposta sono utilizzabili esclusivamente in compensazione tramite F24 e non è richiesta né la preventiva presentazione della dichiarazione dei redditi né l’apposizione del visto di conformità.

I crediti non sono tassati ai fini Irpef, Ires e Irap e sono cumulabili con altre agevolazioni aventi ad oggetto gli stessi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e base imponibile IRAP, non comporti il superamento del costo sostenuto.

Scadenza utilizzo credito I e II trimestre 2023

L’agevolazione in esame, prevista per il I e II trimestre 2023, è utilizzabile esclusivamente in compensazione mediante F24 entro il 31.12.2023.

Codici tributo F24

Di seguito vengono riepilogati i codici tributo previsti da utilizzare per la compensazione del credito d’imposta energia e gas.

| Tipologia impresa | I trimestre 2023 | II trimestre 2023 |

| Non energivora | 7011 | da definire |

| Energivora | 7010 | da definire |

| Non gasivora | 7013 | da definire |

| Gasivora | 7012 | da definire |

NB. Nel campo “anno di riferimento” va indicato l’anno a cui si riferisce il credito, ossia il 2023.

Cedibilità del credito d’imposta gas ed energia

In alternativa all’utilizzo in compensazione tramite F24, l’impresa beneficiaria può cedere ad altri soggetti il credito d’imposta spettante, solo per intero, entro il 31.12.2023.

In generale non è consentita una successiva cessione; tuttavia sono possibili due ulteriori cessioni, successive alla prima, solo se effettuate a favore di banche, intermediari finanziari, società appartenenti ad un gruppo bancario o imprese di assicurazione.

NB. I soggetti beneficiari del credito d’imposta, a seguito della cessione dello stesso, devono richiedere il visto di conformità dei dati relativi alla documentazione attestante la sussistenza dei presupposti che danno diritto ai crediti d’imposta oggetto di cessione, rilasciato da un soggetto abilitato (es. commercialista) o da un CAF.

Comunicazione conteggio credito fornitore

Qualora l’impresa non gasivora o non energivora beneficiaria del credito d’imposta si sia rifornita o si rifornisca di gas naturale o energia elettrica nel I e II trimestre 2023 dal medesimo soggetto da cui si è rifornita nel I trimestre 2019, il fornitore, entro 60 giorni dalla scadenza del periodo per il quale spetta l’agevolazione, deve inviare al cliente, a fronte di specifica richiesta, una comunicazione riportante:

- il calcolo dell’incremento di costo della componente energetica;

- l’ammontare del credito d’imposta spettante per il I e II trimestre 2023.

Scheda di sintesi crediti energetici imprese “non energivore” e “non gasivore”

Lo Studio resta a disposizione per maggiori chiarimenti e per il supporto necessario alla definizione del credito e all’utilizzo dello stesso.