Di seguito si riporta una sintesi dell’argomento.

Sommario

Condizioni di detassazione premi di risultato

Lavoratori destinatari dell’agevolazione

Stipula dell’accordo collettivo di secondo livello

Obbligo di deposito del contratto di secondo livello

Condizioni per l’applicazione della detassazione dei premi di risultato

Conversione del premio di risultato in welfare

Condizioni di detassazione premi di risultato

L’art. 1, comma 182 della L.208/2015, prevede, salvo espressa rinuncia scritta del prestatore di lavoro, l’applicazione di un’imposta sostitutiva nella misura del 10% (ridotta dalla Legge di Bilancio in esame al 5%), sui premi di risultato di ammontare variabile la cui corresponsione è legata ad incrementi di produttività, redditività, qualità, efficienza ed innovazione, nonché sulle somme erogate sotto forma di partecipazione agli utili dell’impresa entro il limite di 3.000 euro (4.000 euro se l’azienda coinvolge pariteticamente i lavoratori nell’organizzazione del lavoro), i cui criteri siano definiti da un accordo collettivo di secondo livello.

L’aliquota dell’imposta sostitutiva è stata ora ridotta al 5%, limitatamente ai premi che saranno erogati nel corso del 2023, ferme le condizioni preliminari di accesso dell’agevolazione di seguito riportate.

Lavoratori destinatari dell’agevolazione

L’agevolazione è stata prevista limitatamente ai premi di risultato corrisposti ai lavoratori:

1. dipendenti del settore privato

(non applicabile ad altre categorie di soggetti quali ad esempio i titolari di redditi assimilati, co.co.co, tirocinanti, ecc.)

2. che nell’anno precedente a quello di percezione siano stati titolari di redditi di lavoro dipendente per un importo non superiore a 80.000 euro.

Ai fini della verifica di detto limite, rilevano:

- il reddito di lavoro dipendente assoggettato a tassazione ordinaria,

- i premi di risultato assoggettati all’imposta sostitutiva,

- le pensioni di ogni genere e gli assegni ad esse equiparate.

Non vanno invece considerati, i redditi diversi da quelli di lavoro dipendente, nonché le somme percepite assoggettate a tassazione separata e i premi erogati sotto forma di benefit esclusi dalla tassazione.

Stipula dell’accordo collettivo di secondo livello

La norma subordina l’applicazione della detassazione dei premi di risultato e degli utili alla condizione che le somme e i valori in questione siano erogati in esecuzione dei “contratti aziendali o territoriali di cui all’art. 51, D.Lgs n. 81/2015”.

È dunque necessario procedere alla stesura di un contratto collettivo (non individuale, ad personam o plurimo), non di rango nazionale, quanto invece di secondo livello (aziendale o territoriale), con riferimento esplicito all’articolo 51 Codice dei contratti, il quale dispone “per contratti collettivi si intendono i contratti collettivi territoriali o aziendali stipulati da associazioni sindacali comparativamente più rappresentative sul piano nazionale (anche in luogo delle Rsa/Rsu) e i contratti collettivi aziendali stipulati dalle loro rappresentanze sindacali aziendali ovvero dalla rappresentanza sindacale unitaria.

Obbligo di deposito del contratto di secondo livello

Un’ulteriore condizione per poter beneficiare della detassazione risulta essere il deposito dei contratti collettivi aziendali o territoriali, che prevedono l’erogazione di premi di risultato e di somme erogate sotto forma di partecipazione agli utili di impresa, esclusivamente in via telematica (attraverso l’apposita funzione disponibile sul Portale ClicLavoro), al Ministero del Lavoro, entro 30 giorni dalla relativa sottoscrizione, unitamente alla dichiarazione di conformità di tali contratti alle disposizioni contenute nella Legge di Stabilità 2016 e nel Decreto interministeriale 25 marzo 2016.

Condizioni per l’applicazione della detassazione dei premi di risultato

L’imposta sostitutiva potrà essere applicata esclusivamente in relazione a “premi di risultato di ammontare variabile la cui corresponsione sia legata ad incrementi di produttività, redditività, qualità, efficienza e innovazione” nonché alle “somme erogate sotto forma di partecipazione agli utili dell’impresa” definiti nell’ambito di un accordo collettivo.

La strutturazione del premio è demandata alla contrattazione collettiva di secondo livello fermo, come sopra riportato. Inoltre, è necessario ricordare che l’applicazione della detassazione è, in ogni caso, subordinata alla duplice condizione che:

- nell’arco di un periodo congruo di riferimento definito nell’accordo, si realizzi il raggiungimento di almeno uno degli obiettivi di produttività, redditività, qualità, efficienza ed innovazione cui è legata l’erogazione del premio e

- l’incremento (indice del raggiungimento dell’obiettivo) possa essere verificato e misurato attraverso indicatori numerici o di altro genere appositamente individuati e definiti dalla stessa contrattazione collettiva (indicatori che, si ricorda, dovranno essere esplicitati in fase di presentazione della dichiarazione di conformità del contratto).

La durata del “periodo congruo” di riferimento è rimessa alla contrattazione di secondo livello e può essere indifferentemente annuale, infrannuale o ultrannuale dal momento che ciò che rileva è che il risultato conseguito dall’azienda in tale periodo sia misurabile e risulti migliore rispetto al risultato antecedente l’inizio del periodo stesso. Non è, pertanto, sufficiente che l’obiettivo prefissato dalla contrattazione di secondo livello sia raggiunto, dal momento che è, altresì, necessario che il risultato conseguito dall’azienda risulti incrementale rispetto al risultato antecedente l’inizio del periodo di maturazione del premio.

La maturazione del premio e non solo la relativa erogazione, deve avvenire successivamente alla stipula del contratto ed i criteri di misurazione devono essere determinati in anticipo rispetto ad una eventuale produttività futura non ancora realizzatasi.

L’imposta sostitutiva potrà quindi trovare applicazione a condizione che l’indicatore di riferimento assicuri comunque conformità ai parametri normativi vigenti e sia individuato in data antecedente l’inizio del periodo di maturazione della retribuzione incentivante.

Limiti massimi agevolabili

L’importo del premio assoggettabile ad imposta sostitutiva, risulta ora fissato in euro 3.000, elevabile a euro 4.000, in caso di premio erogato da aziende che adottano il coinvolgimento paritetico dei lavoratori nell’organizzazione del lavoro.

Perché si configuri il coinvolgimento dei lavoratori nell’organizzazione del lavoro, è necessario che gli stessi “intervengano, operino ed esprimano opinioni che, in quello specifico contesto, siano considerate di pari livello, importanza e dignità di quelle espresse dai responsabili aziendali che vi partecipano con lo scopo di favorire un impegno dal basso che consenta di migliorare le prestazioni produttive e la qualità del prodotto e del lavoro”.

Il coinvolgimento paritetico dei lavoratori deve essere formalizzato a livello aziendale mediante un apposito Piano di Innovazione elaborato dal datore di lavoro, secondo le indicazioni del contratto collettivo di cui all’art. 51 del d.lgs. 15 giugno 2015, n. 81.

Conversione del premio di risultato in welfare

Ove previsto nell’accordo, in sostituzione del premio di risultato in denaro i lavoratori possono optare per la fruizione di fringe benefits (prestazioni, opere, servizi corrisposti al dipendente in natura o sotto forma di rimborso spese aventi finalità di “rilevanza sociale”, escluse dal reddito di lavoro dipendente) sui quali non viene applicata l’imposta sostitutiva e che non concorrono alla formazione del reddito di lavoro dipendente, incrementando sostanzialmente il beneficio per il lavoratore.

Quanto sopra non è da confondere con policy premiali che prevedono l’erogazione a favore dei lavoratori del c.d. “welfare puro”. Trattasi di premialità, benefits e simili erogati esclusivamente attraverso beni e servizi e non in denaro. Per tale fattispecie seguirà ulteriore comunicazione di approfondimento.

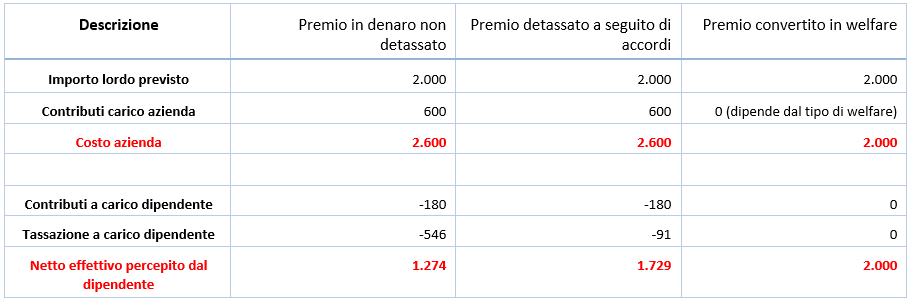

Un esempio numerico

Di seguito un raffronto numerico che pone evidenza sugli effetti della detassazione e della conversione in welfare di un premio, rispetto ad un ordinario importo erogato in cedolino in denaro e soggetto a tassazione ordinaria.

Convenzionalmente si applicherà l’aliquota ordinaria media del 30% nell’ipotesi di non applicazione della detassazione.